国内需求的快速增长和全球产业链的国内转移将共同推动我国CRO的蓬勃发展。但是,CRO是资本和知识密集型产业,需要依赖大量精密昂贵的仪器设备。粗略估计,承接年订单500万美元的研发规模至少需要500万美元的设备投入。本文基于火石创造数据库和国内主要CRO企业最新2019年度财报数据,将主要从资本和人才两大方面对CRO产业要素进行分析。

资本

上市公司研发投入加大,医药产业进入研发驱动成长阶段

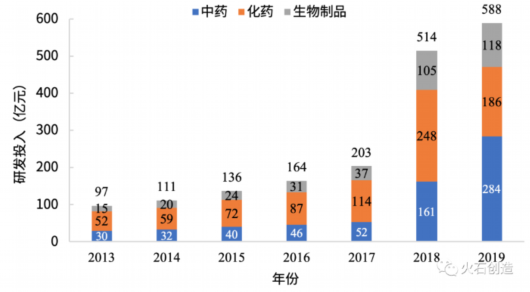

医药研发投入直接关系到外包服务市场规模。数据显示2013~2019年我国A股上市医药企业研发投入从97亿元增长至588亿元,呈现稳步增长态势,年均复合增长率29%。其中化药、中药、生物药研发投入年均复合增长率分别达20%、38%和34%,尤其是2015年以来,随国内审评审批制度改革标准提高、企业新药研发热潮兴起,上市公司研发费用出现大幅增长,对外包服务起到积极的促进作用。

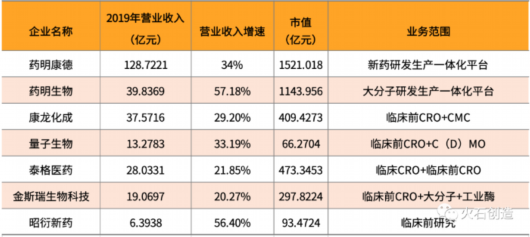

表1 国内主要CRO企业情况

图1 国内A股上市公司研发投入情况(亿元)

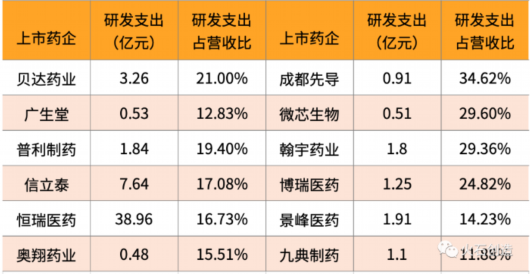

表2 2019年研发支出占营业收入比例较高的企业

在带量采购影响下,国内药企研发投入继续高增长

带量采购明确,创新是我国制药企业继续生存的明智选择,但这在短期内也将对我国药企的收入和利润带来巨大影响。在此背景下,药企研发投入继续高增长。

1.大型创新药企

主要是以恒瑞医药为代表的头部企业。由于在研管线众多,将会通过剥离非核心业务,更聚焦关键产品的研发。恒瑞董事长孙飘扬在2019年10月10日就表示将会砍掉仿制药管线,专注于创新药领域。但是新药研发、生产工艺开发的难度不断加大,成本不断提高。这类龙头企业自身虽然有能力主导研发全流程,但还是会将研发流程拆分外包到不同的CRO公司,以分散风险和降低成本。

2.大型仿制药企

这类企业产品基本是仿制药,收入和利润可能在后续带量采购中都将受到影响。在过去多年的传统药品营销模式下,完成了创新转型的资金积累。但由于创新药研发管线较少,且在研发较早期,企业研发经验不足。相对于头部药企,这类企业更加依赖CRO,创新药的研发外包率较高。如信立泰的核心品种氯吡格雷在带量采购中降价约60%,收入和利润都受到了明显影响,但2019年前三季度研发费用较去年同期增长2.96亿元,同比增长98.73%。

3.中小型药企

中小型制药公司在药物获批数量占比上不断提升,逐渐成为创新药物研发的中坚力量之一。由于体量较小,这些小型Biotech公司对于研发外包的需求往往更加强烈,将推动CRO行业同时获得发展。

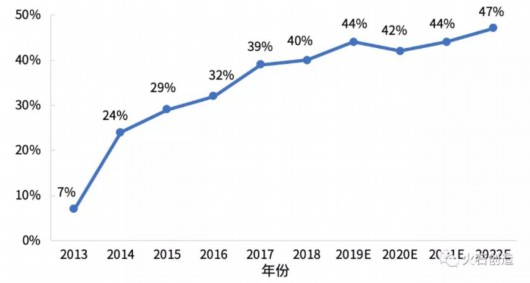

图2 2013~2018年美国中小型企业新药研发占全部企业新药研发比例

PC/VE融资环境景气度不减,助力中小型生物科技公司发展

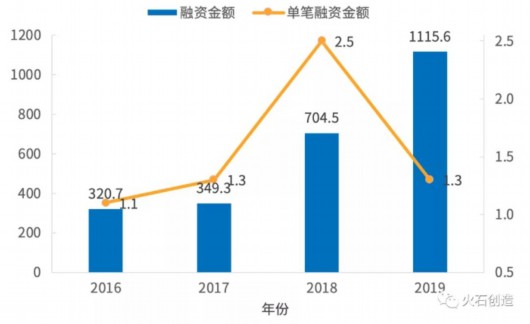

火石创造数据库显示,2016~2019年国内生命健康行业披露融资规模呈稳步上升趋势,2019年披露金额合计约1115.6亿元,同比2018年增长58.4%,在融资规模上,平均单起融资项目融资金额约1.3亿元,比2018年低。

图3 2016~2019年生命健康企业融资总规模及单笔融资规模变化(亿元)

另外,2019年生物医药领域主要以A轮融资为主,共有308起,融资金额262.7亿元;其次是战略融资,共有166起,融资金额484.7亿元。国内良好的融资环境助力中小型生物医药科技公司发展,同时对外包服务行业起到了良好的促进作用。

人才

2020年,预计头部CXO公司将保持约20%的人员增速。从人工成本占比来看,药明康德(41%)、康龙化成(52%)和泰格医药(46%)较高,昭衍新药(19%)较低。从人员增长速度来看,预计头部CRO公司将保持着20%以上的增速。扣除昭衍新药直接材料成本占比较高的影响,考虑到人均创收提升较慢(人均创收平均五年CAGR<2%),CRO公司的营收增长将继续与人员扩张共振。

表3 医药外包公司的人工成本占比和招聘计划

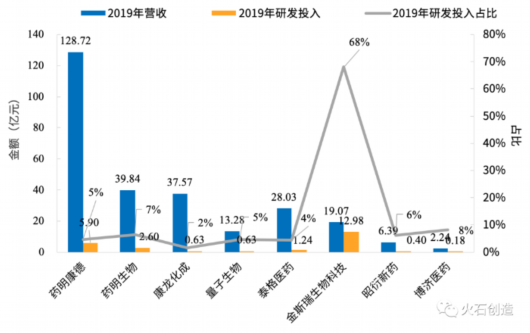

从2019年各CRO公司年报披露的数据可以看到,除专注于生物大分子的金斯瑞生物科技的研发投入占比在68.05%外,大部分的CRO公司均在5%左右,甚至康龙化成只有1.67%,远低于一般创新药企。

表4 2019年不同CRO公司的营收、研发投入及占比情况

图4 2019年不同CRO公司的营收、研发投入及占比情况

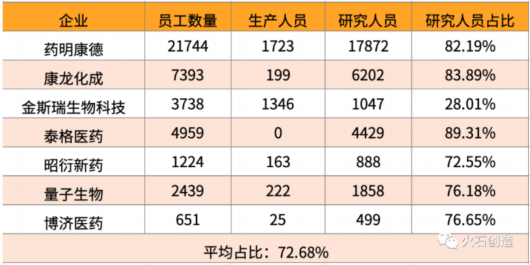

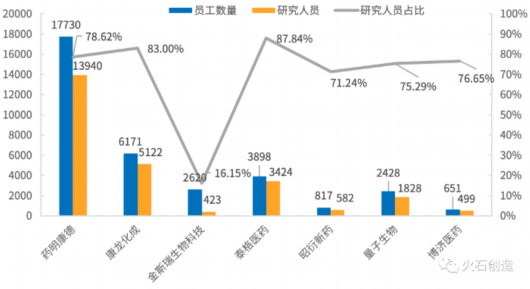

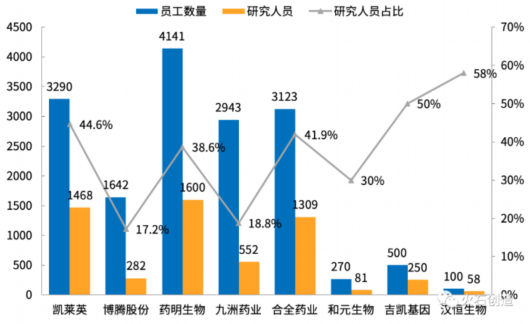

但是,各主要CRO公司2019年披露的年报显示,行业在研发方面投入很大,人才是CRO企业最大的生产力。泰格医药研究人员占比最高为89.31%,金斯瑞生物科技最低,仅仅只有28.01%,远低于平均占比72.68%。与同为医药外包的CMO对比,我们发现CRO的研究人员占比(72.68%)要远远高于CMO(35%)。

表5 国内部分CRO企业2019年研究人员情况

图5 国内主要CRO企业2019年研究人员情况

图6 国内主要CMO企业2019年研究人员情况

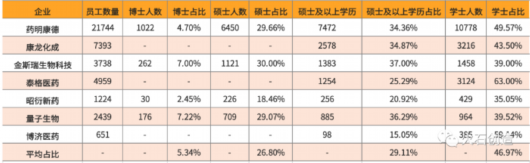

从人员构成来看,药明康德拥有最多的员工数量,量子生物硕士及以上学历占比最高。除了博济医药(15.1%)和泰格医药(25.3%)略低,其他头部CRO企业硕士及以上比例均在35%左右。并且从各个公司的招聘计划来看,将会持续扩招硕士及以上人员。

表6 2019年国内CRO公司人力资源结构情况

图7 2019年国内部分CRO公司人力资源结构情况

从资本角度看,一级市场融资活跃,Biotech研发支出不断增加;新药研发、生产工艺开发的难度不断加大,成本不断提高。种种原因导致药企研发费用不断增加。同时,专利悬崖、医保控费等使得大药企经营压力提高,控制成本的需求增强;大药企通过剥离非核心业务,更聚焦关键产品研发;CRO能够帮助药企节省费用,提高效率;临床试验的全球化;CRO企业不断加强与药企的深度合作;Biotech在创新活动中发挥越来越重要的作用……等等原因导致企业外包需求不断增加。

从人才角度看,CRO是一个人力成本占比非常高的行业,尤其是对硕士及以上高学历人才的需求很高。目前,国内工程师红利,人力成本较低,产能转移趋势明显。但是长远来看,随着国内人力成本不断增加,这必然会成为CRO企业的一个制约因素。(边凌林)